芯片资讯

- 发布日期:2024-01-05 13:25 点击次数:195

对于中小企业、民营企业、初创企业而言,融资一直是企业发展中重要的事情,必须要时刻关注的。 雨飞工作室注意到:2023年9月至今,至少有5家无人机企业获得融资:

1、电动航空创业公司追梦空天科技(苏州)有限公司宣布完成数千万种子轮融资。本轮融资由腾业创投领投,水木清华校友种子基金跟投,将主要用于吨级混合动力倾转旋翼无人机和五座级客运电动垂直起降飞机的研发投入。

2、专注在无人机对抗领域的杭州星辰大海科技有限公司完成数千万级别的A轮融资,紫金港资本领投,本轮融资资金将主要用于新项目交付和研发支出。

3、广州极飞科技股份有限公司宣布完成最新一轮融资,投资方包括联通广新基金,老股东创新工厂亦继续增加投资。极飞科技方面表示,本轮融资将主要用于公司在农业科技领域的技术研发和产品创新性,以及市场拓展。

4、北京航翊科技有限公司完成数千万元天使轮融资,本轮由同创伟业领投,SEE Fund无限启航基金跟投。本轮融资将用于加强研发优势、推动应用场景落地、提升产能。

5、珠海安擎科技有限公司获得数千万元天使+轮融资,资方为元和资本、格力产投,资金将用于超视距飞行系统的产业化和市场拓展。

于是乎,有自媒体宣称“无人机企业融资再现热潮”。是真的融资热潮来了吗?笔者不认可。据说,现在的一级市场有“D轮歧视”,为此,有的项目已经在融“C++++”轮了。曾几何时,能投进明星独角兽的后期轮次还是VC/PE机构江湖地位的宣示;而现在,D轮大有人见人嫌的意思,变成了“D轮慌”,都怕成了“接盘侠”。现在可以说是公认的“寒冬期”,当然这也和当前的经济大背景有关系。在当前,活下去或许才是最重要的。

一、所谓的融资轮次是什么?

按照业界现行的行业常识来说,目前国内市场的融资轮次大概可以分为:种子轮、天使轮、Pre-A轮、A轮、B轮、C轮、BAT轮、Pre-IPO轮以及IPO轮。这是学术上或者根据项目体量、融资时间划分的。那么,该如何根据自身项目情况进行判断企业处于什么轮次呢?

1、种子轮。通常只有一个想法(idea)和团队,但没有具体的产品,产品的demo都没有。投资人大多都在亲朋好友之间,或者是创业者自己掏腰包;现在也涌现出了不少种子期的投资人。一般来说,项目的种子轮融资金额一般是在100万RMB左右。根据赛道的不同,从几十万到两百万RMB之间都属于种子轮。

2、天使轮。如果融资项目已经起步,产品初具模型(demo),有种子数据或能显示出数据增长等证明,同时企业积累了一些核心用户,商业模式还处于待验证的阶段。这就是天使投资人的大概特征。天使轮的融资金额一般在300-500万RMB。这个阶段投资人和投资机构重视的是该项目团队的背景和资历。

3、Pre-A轮。这是一个夹层轮次。倘若项目前期整体数据已经有了一定的规模,只是还没有站到市场的前列,可以进行Pre-A轮融资。一般来说,会是前期投资人续投一波分。融资金额大概是500-1000万RMB。

4、A轮(产品+模式)。A轮的产品已经成熟,有完整详细的商业模式和盈利模式,在细分领域里有一定的地位,并且有消费者的口碑。哪怕现在仍然处于亏损状态,也可以选择专业的风投机构进行A轮融资。处于这一轮次的企业,已经不可能仅凭idea进行融资了,而要有用户、日活、月活、复购率、商业模式壁垒、能与其他竞品抗争的成熟成品、一定的市场份额。融资金额一般是在1000-6000万RMB。这个阶段投资人更关注整个团队的执行力,同时也开始关注公司业务的市场前景了。

5、B轮(新业务+新领域)。相当于是烧过一轮钱之后,项目的商业模式已经得到了市场的初步验证,业务也完成了一定的拓展,项目有了较大的发展。这个时候,企业可能需要资金来支持开发新的产品线和业务,就可以说服上一轮投资人跟投,并寻找新的投资人来加入,也可以吸引私募股权投资(PE)加入项目,往后推进项目。这一轮的融资金额一般在6000万到数亿元RMB。这个阶段投资人更看重商业模式的应用场景及覆盖人群多少。

6、C轮(规模+上市意图)。项目已经成熟,项目在细分领域已经是前三了,并且准备要做上市了。这时候,除了需要进一步地拓展新业务以外,也可以为补全商业闭环、准备上市打好资金基础。融资金额处于数亿元到数十亿RMB之间。这时候更看重的是盈利能力,但是如果不能盈利但是市场占有率非常高,但是依然会被抢投(所谓“得用户者得天下”)。

7、所谓的D轮、E轮、F轮就是BAT轮,属于战略性融资,都是为企业上市(IPO)做准备了。传统上,一家创业公司在C轮之后就应该满足上市标准了,D轮、E轮、F轮一直融下去的风气实际上是互联网烧钱时代的产物。

这一路上扶植企业的“金主们”大致就是三类:天使投资人(Angel)、风险投资(Venture Capital - VC)、私募基金(Private Equity - PE)。天使投资就是天使轮;然后VC接力,主要投A、B、C、D轮,也就是上市前的主要成长阶段,一般会要求5倍以上的成长;而PE主要是做上市前已经成熟企业的投资。

二、这些无人机企业都融资到什么轮次了?

在创投界内,素有“种子轮看项目,天使轮看团队(人)、A轮看产品、B轮看数据、C轮看营收/模式,D轮看竞争格局(利润),F轮看退出机制”的说法。但实际上,即便获得了C轮融资,商业模式不通也难逃一劫。据2015凤凰财经峰会统计,从A轮到B轮融资,约有60%的公司会死掉;而从B轮到C轮,又将淘汰近70%。也就是说,从A轮到C轮间,大概存活下来的项目不足12%。“C轮死”如魔咒一般困扰着创业公司;而在无人机领域,这个魔咒已经被零度智控验证过了:

那么,当前国内主要的几家无人机企业都融资到什么轮次了呢?

下面皆是根据“企查查”数据:

已经IPO上市的成都纵横自动化技术股份有限公司的融资数据如下:

已经在美国纳斯达克上市的广州亿航智能技术有限公司的融资数据如下:

暂中止IPO申请的广州极飞科技股份有限公司的融资数据如下:

正在申请IPO上市的浙江科比特创新科技有限公司的融资数据如下:

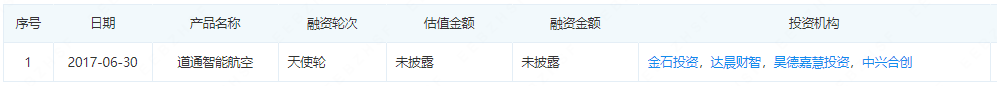

中信证券发布的《上市辅导情况报告》显示,2021年,道通智能开启科创板上市辅导,保荐机构为中信证券。2022年,上市辅导完成,道通智能离资本市场更进一步。但是,“企查查”披露的深圳市道通智能航空技术股份有限公司的融资数据却让人大感意外:

而似乎一直无意IPO上市、还不差钱的深圳市大疆创新科技有限公司的融资数据如下:

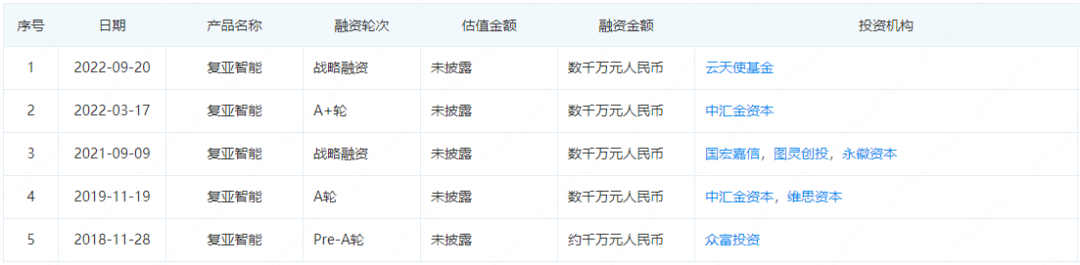

对于比较火的“无人机机场”领域,复亚智能技术发展(江苏)有限公司的融资数据如下:

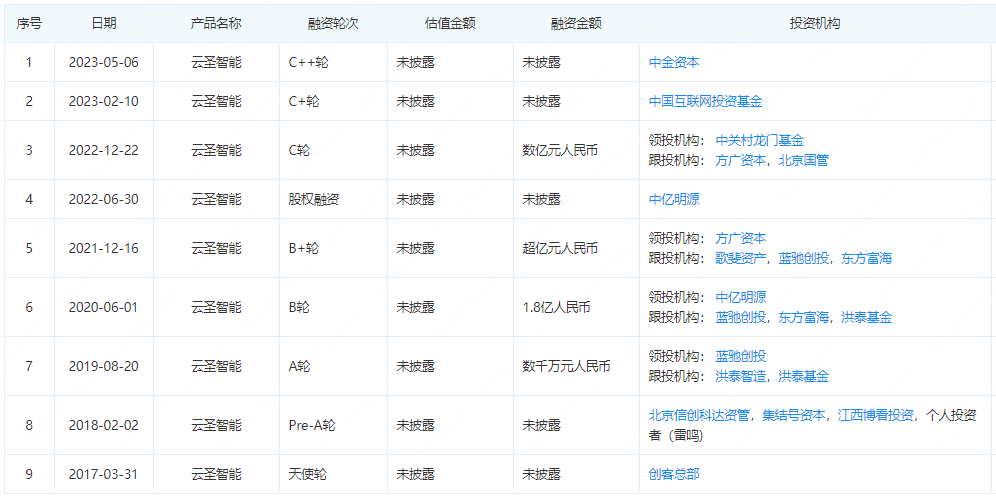

北京云圣智能科技有限责任公司的融资数据如下:

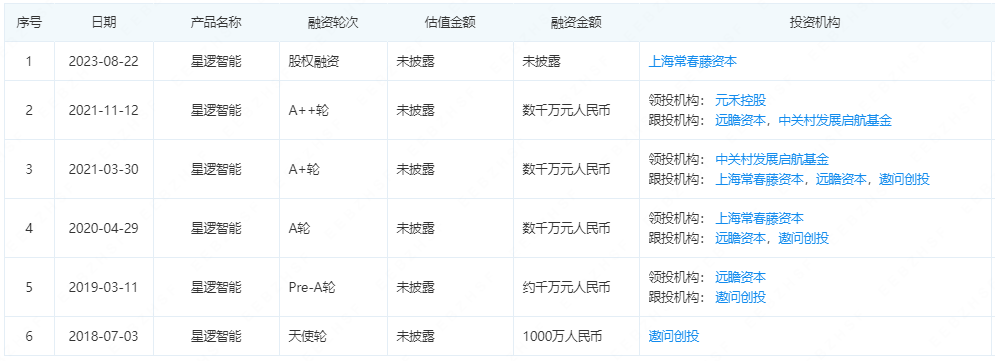

星逻智能科技(苏州)有限公司的融资数据如下:

对于比较火的“无人机物流”领域,杭州迅蚁网络科技有限公司的融资数据如下:

而深耕无人直升机领域的深圳联合飞机科技有限公司的融资数据如下:

值得一提的是,所谓股权融资是指企业的股东愿意让出部分企业所有权, 芯片采购平台通过企业增资的方式引进新的股东的融资方式,总股本同时增加。股权融资所获得的资金,企业无须还本付息,但新股东将与老股东同样分享企业的赢利与增长。

三、为什么++轮出现的次数增多了?

不知道大家有没有发现一个现象:当下,对于正在融资的许多企业来说,轮次后面的一个“+”开始不够用了。A++轮或C++轮这种有别于以往A-D轮的融资轮次,2022年以来开始频繁出现了,甚至出现了“天使+轮”。这就是所谓的“拆分式”融资现象。

通常来说,按照以往企业正常的融资节奏,企业会在每一次取得阶段性技术进展时,进行一次融资,融资轮次分为天使轮、A-D轮,且每一轮融资的估值都会比前一轮高。若个别企业在两轮融资之间出现特殊情况,企业也会在中间再发起一次融资,也就出现了Pre-A、A+轮。但如今的情况是,“++轮”融资比以往更常见,原本一个完整的融资周期需要拆分为两次甚至多次融资,一笔融资或许难以支撑取得下一个技术突破。也就是说,企业同一轮融资周期被拉长了,而此时企业距离预设的重大进展仍有一段时间。

为什么会这样呢?存在几种可能:1)企业在仍未达到下一个里程碑前就把钱花完了。2)企业的上一轮融资金额不够。有专家指出,出现这两种情况的根本原因在于,企业高估了自己的能力、低估了事情的难度。当然,资金出手谨慎也是其中的原因之一,“跟以往的经济周期不同,这轮周期里遇到了很大的系统性的不确定性,导致整个资金面相对绷紧,不少企业的单笔融资金额都减少了。”3)融资估值与后期发展预期不匹配,也导致企业需要在同一轮融资中以同样的估值进行多次融资。以一个B轮估值20亿-30亿元的企业为例,如果企业的营收还没超过一个亿,那意味着企业很可能处于商业化的早期或者还未启动商业化,在当下以国资LP为主的一级市场投资中,显然风险太大,因此只好以上一轮的估值进行“++”轮融资。“估值太高会抬高后面投资人的进入门槛,当市场资金趋紧的情况下,这种“++”轮融资就会越发普遍。”

可以肯定的是,这种分拆式的频繁融资方式,必定会给创业者带来较大的挑战。一般来说,企业会在1年半左右进行一轮融资,每次融资耗时3-6个月,这意味着创始人这几个月的大部分精力要投入到融资中,倘若一年内还要“+”轮、“++”轮融资,这势必会影响创始人正常业务经营和技术研发。这恰恰是创始人和投资人都不愿意看到的结果。如何破局?或许需要创业者和投资人共同合力。对创业者来说,除了练就过硬的核心技术能力之外,“会花钱”也成为当下的一门“必修课”,聪明的企业家,一定是能以一分钱花出两分钱的效果的。而投资人尤其看中创始人的商业组织能力,这其中最重要的是强大的资金规划能力。还有就是企业可以考虑进行某一阶段性技术的变现,以实现一定的自我造血能力,先保证能活下来,同时锤炼核心能力、保护好企业的商誉,熬下去等待“春天”的到来。

四、如何避坑,躲过死亡陷阱呢?

有道是“不以结婚为目的的谈恋爱叫耍流氓”,那不以上市为目的的融资是什么呢?须知,投资人投资的目的是为了赚钱啊。这样说来,所谓“寒冬”不过意味着回归理性。而在寒冬期,不论无人机企业是A轮、B轮还是C轮,学会避坑,才能躲避死亡陷阱:

1、产品要能真正解决需求,这要求无人机要在细分领域里能确实解决问题。互联网公司失败有两个原因,一方面是伪痛点伪需求的产生,创业公司本身商业模式不清;另一个则是需求找到了,但实际操作上却由于团队不佳而无法实现。

2、升级团队。团队的问题越早解决越好,因此,创始人应该在拿到天使轮之后就就着力完善团队结构,不然很容易在未来发展的过程中出现缺陷。而在团队的发展中,引进优秀人才、文化落地、团队升级,也尤为重要。

3、与投资人打交道的正确方式。与投资人打交道的前三分钟很重要,要让投资人对自己的项目印象深刻。因此,企业去年的利润、今年的利润增长就显得非常关键,只有让投资人感到有兴趣之后,才能更方便地进行商业模式等进一步交流。此外,创业者要对估值保持一定的弹性,避免被别人的虚假估值误导。而估值调整条款(对赌)本质是解决创始人和投资人之间的“信息不对称”和“信心不对称”而采取的一个解套机制,关键在于设定的业绩目标以及基于该目标所给出的估值本身是否合理。因此,创业团队既不要本能地反对对赌,也要慎重地进行对赌。

4、保持正确的融资和花钱的节奏,明确边界、苦练内功。要有合理的预算,当市场变化的时候会迅速调整花钱的节奏,永远不要在缺钱的时候去融资,要给自己留下6个月的缓冲期。须知,不管是继续融资还是深耕服务,活下去是所有项目的首要任务;而想要在资本寒冬活下去,创业者就必须明确边界、苦练内功。唯有苦练内功,回归生意本身,回归技术本身,回归服务本身,回归问题本身,回归需求本身,才能使项目稳当地走下去。